Er wordt gezegd dat verzekeringen saai zijn.

Nochtans zijn er maar weinig sectoren die kunnen zeggen dat ze alle menselijke activiteiten, alle lagen van onze samenleving en alle fasen in ons leven, zo hard raken als de verzekeringssector.

De verzekeraar komt dikwijls tussen op moeilijke momenten, om een schade zo goed mogelijk te compenseren of om de financiële last van een ernstige ziekte te verlichten. Ze ondersteunt ook toekomstprojecten en geeft de consument de nodige zekerheid om vooruit te gaan.

Enerzijds moet de verzekeringssector belang blijven hechten aan het menselijk contact en aan een transparante en correcte communicatie. De uitdagingen waarmee de sector wordt geconfronteerd, verdienen een dergelijke aanpak.

Anderzijds moet de sector zich ook blijven moderniseren door gebruik te maken van nieuwe tools, aangeboden door een steeds groeiende digitale wereld.

In 2019 ontving onze dienst meer aanvragen dan in het verleden over het ontbreken van antwoorden en de gebrekkige bereikbaarheid van de verschillende spelers in de verzekeringssector. De digitaliseringsprojecten, die nochtans de efficiëntie moesten vergroten, hebben dus niet altijd het verwachte resultaat opgeleverd. Bovendien is het personeelstekort in verschillende diensten meer en meer voelbaar. De digitale toepassingen bieden voor een deel van de consumenten geen meerwaarde. Ze zien deze als een belemmering om een volledige en gepaste uitleg te bekomen.

Dit gebrek aan toegankelijkheid weerspiegelt zich ook in de stijging van de vragen om inlichtingen bij onze dienst. Door die te beantwoorden, werd er vermeden dat deze vragen klachten werden.

Dit jaarverslag herneemt de grote tendensen van de aanvragen die in 2019 aan onze dienst werden voorgelegd, alsook de opvolging die werd gegeven aan de aanbevelingen van vorig jaar. We wensen u veel leesplezier!

Laurent de Barsy

Ombudsman

vragen tot tussenkomst,

een stijging van 4%

Evolutie van de vragen tot tussenkomst

Totaal 2017 = 6.120

Totaal 2018 = 6.491

Totaal 2019 = 6.726

Een stijging van de vragen tot tussenkomst met 4%

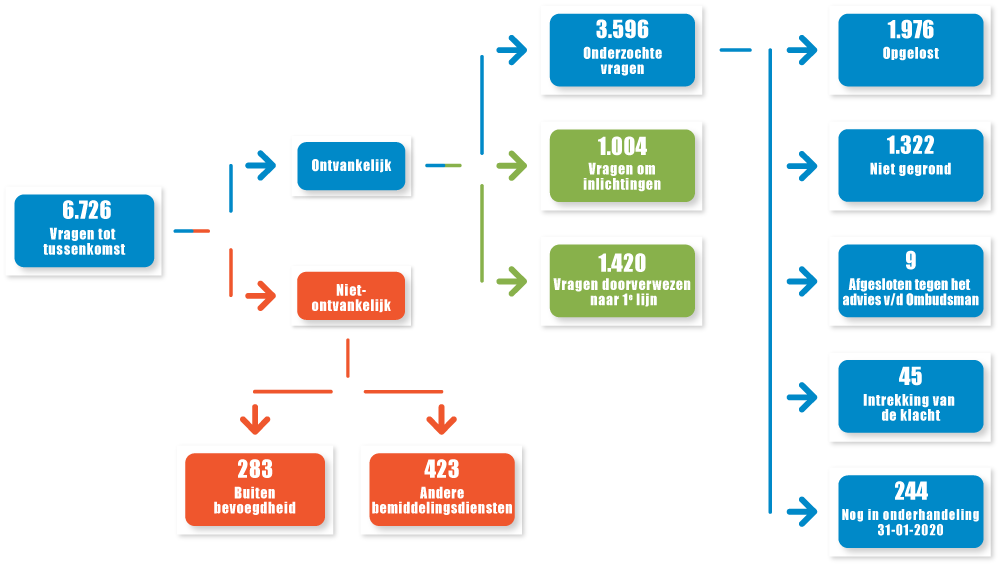

In 2019 ontving de Ombudsman 6.726 vragen tot tussenkomst. Dit komt overeen met een stijging van 4% ten opzichte van 2018.

De gebrekkige communicatie, het uitblijven van reactie op vragen en de lange beheerstermijnen blijven de belangrijkste oorzaken van ontevredenheid bij de consument. Samen vertegenwoordigen zij 30% van de aanvragen.

De sterkste stijging situeert zich in de GSM-verzekering.

Steeds meer vragen om inlichtingen van de consument

In 2019 richtte de consument zich vaker tot de Ombudsman voor een onpartijdig advies over een algemene verzekeringsvraag (+18%). De Ombudsman kon hem de nodige inlichtingen verschaffen en zo voorkomen dat een vraag een klacht werd. Naast de schriftelijke vragen om inlichtingen wordt de Ombudsman ook meer en meer telefonisch gecontacteerd.

In 21% van het totale aantal aanvragen bij de Ombudsman, of 28% van de ontvankelijke aanvragen, heeft de Ombudsman de consument doorverwezen naar de interne klachtendienst van de verzekeringsonderneming of de betrokken tussenpersoon.

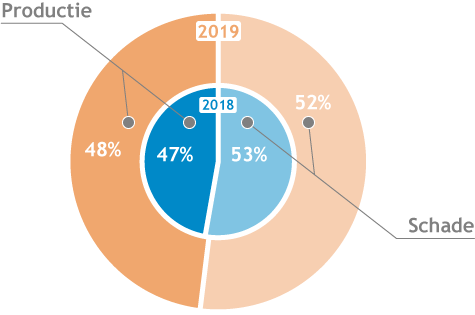

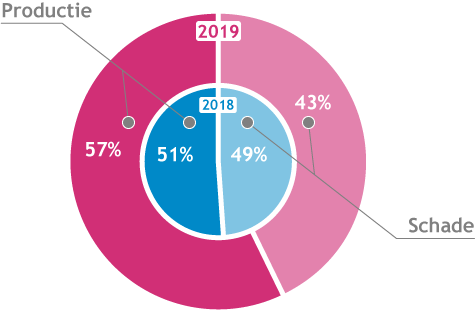

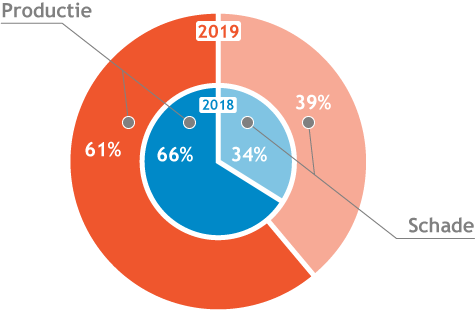

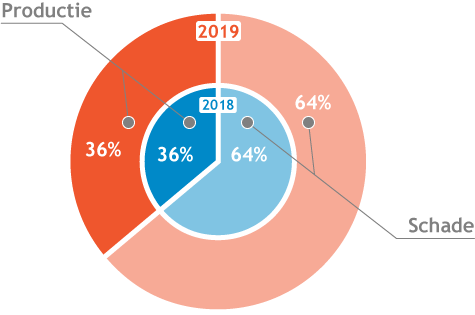

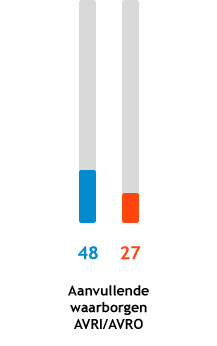

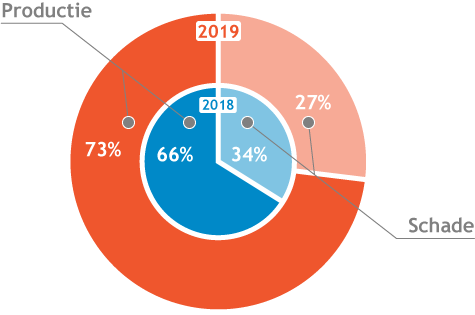

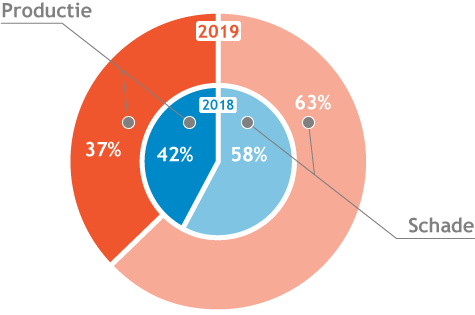

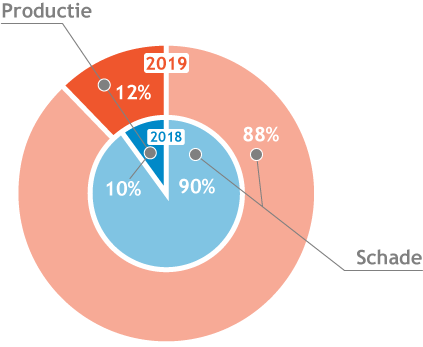

Verdeling productie/schade

Opnieuw zijn er meer vragen over het schadebeheer dan over het beheer van het verzekeringscontract.

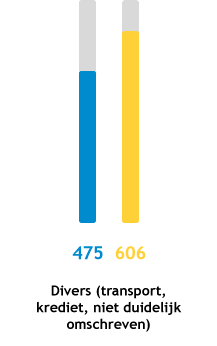

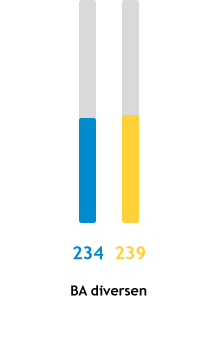

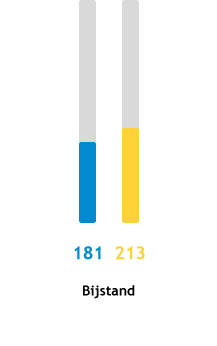

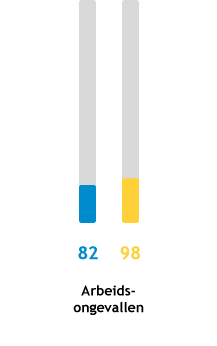

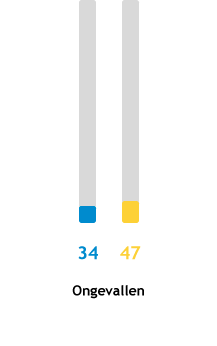

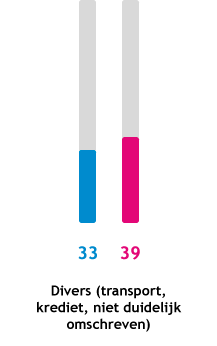

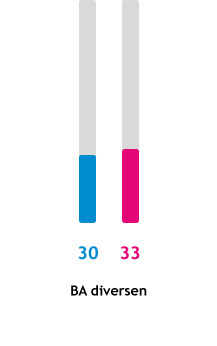

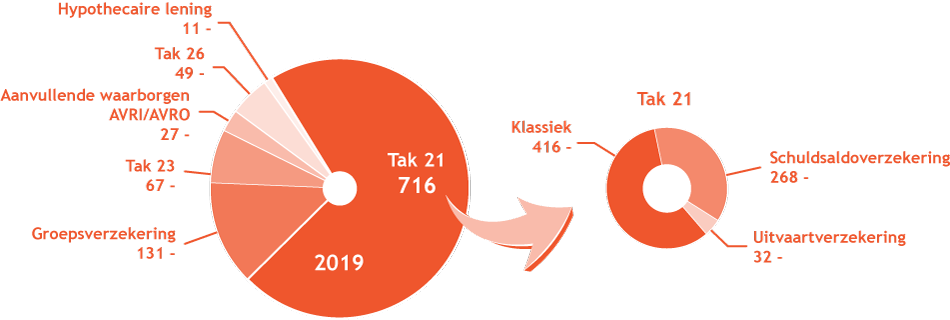

Uitsplitsing per verzekeringstak

Totaal 2018 = 6.491

Totaal 2019 = 6.726

Spreiding

Totaal 2018 = 6.491

Totaal 2019 = 6.726

Oorsprong

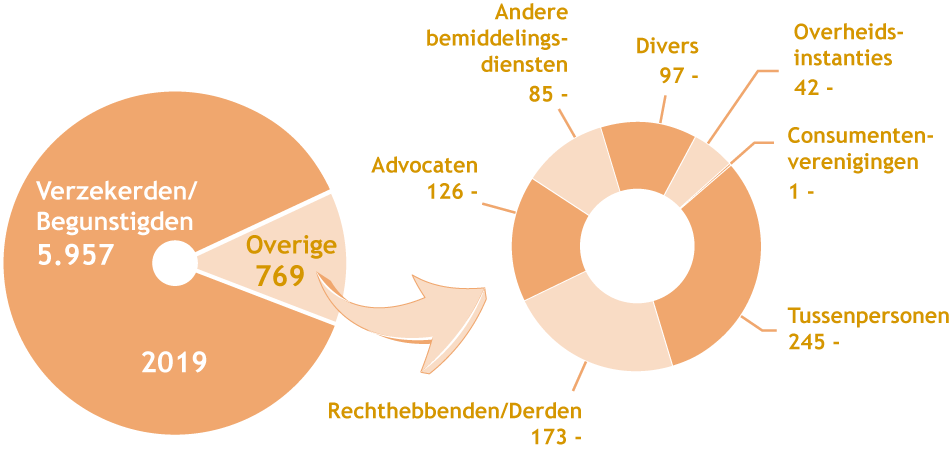

Van de 6.726 vragen tot tussenkomst die in 2019 werden geregistreerd, heeft de Ombudsman er 3.596 onderzocht. Hiervan waren er op 1 februari 2020 3.352 afgesloten. In 60% van de onderzochte dossiers ontving de consument een oplossing. Dit cijfer is licht gestegen ten opzichte van de vorige jaren en is te verklaren door de talrijke vragen over vertragingen in het schadebeheer, die snel konden worden opgelost.

In 40% van de dossiers is de vraag niet gegrond. In dat geval ontving de consument een duidelijke en precieze toelichting hieromtrent.

In 1.420 gevallen (21%) heeft de Ombudsman de consument doorverwezen naar de klachtendiensten van de verzekeringsondernemingen en -tussenpersonen en in 423 gevallen naar een andere bemiddelingsdienst.

283 vragen (4%) vallen buiten de bevoegdheid van de Ombudsman.

De consument heeft zich in 1.004 dossiers (15%) tot de Ombudsman gericht voor inlichtingen en informatie, wat een stijging van 22% betekent ten opzichte van 2018. Dankzij het neutrale en objectieve advies van de Ombudsman kon een klacht worden vermeden.

244 dossiers van 2019 (4%) waren op 1 februari 2020 nog in onderhandeling.

Slechts 9 dossiers (<1%) werden afgesloten tegen het advies van de Ombudsman.

In steeds meer vragen tot tussenkomst stelt de Ombudsman vast dat het toegenomen gebruik van digitale tools in de sector voor verwarring kan zorgen bij de consument. Dat blijkt zowel bij de onderschrijving van een contract, bij het dagelijkse beheer van schadegevallen als in de communicatie en de bereikbaarheid van de verzekeraar in het algemeen.

Bij het onderschrijven van een verzekeringspolis wordt de consument meer en meer doorverwezen naar digitale tools, wat de analyse van de verlangens en behoeftes niet vergemakkelijkt. Hierbij gebeurt het dat een verzekeringsonderneming of een -tussenpersoon, die via digitale tools een contract afsluit, aan de consument vraagt om te bevestigen dat het beoogde product aan zijn behoeften voldoet. In die gevallen kan de vraag worden gesteld of de analyse door de onderneming of de tussenpersoon wel degelijk is gebeurd. Het gebruik van een vragenlijst om te peilen naar de verlangens en behoeftes van de consument zou een efficiëntere oplossing kunnen zijn. De Ombudsman stelt vast dat het bij betwistingen over online onderschreven polissen ook relatief moeilijk is om de nodige stavingstukken voor te leggen.

Ook in het schadebeheer scheppen digitale tools verwarring bij de consument. Onlineaangiften maken het gemakkelijker om een schadedossier te openen, maar het verdere beheer geeft de consument niet noodzakelijk het gevoel dat zijn dossier goed wordt opgevolgd. Andere tools bieden dan wel de mogelijkheid om het schadedossier op te volgen maar de gebruikte terminologie is niet voor alle gebruikers duidelijk. De automatische verzending van berichten afkomstig van “no-reply”-mailboxen geeft de indruk dat de communicatie eenzijdig verloopt. De consument komt zo niet tot een dialoog en heeft niet het gevoel dat hij echt verder wordt geholpen.

De communicatie lijkt er in het digitale tijdperk dus niet gemakkelijker op te zijn geworden. Sommige complexe begrippen en diverse situaties vragen een duidelijkere en menselijkere communicatie dan een website, FAQ’s of een chatbox/-bot. De bereikbaarheid van de verzekeraar blijft voor de consument essentieel. Uit de vragen tot tussenkomst die de Ombudsman in 2019 ontving, blijkt dat deze bereikbaarheid niet verbeterd is met de komst van digitale tools. Het gebrek aan antwoord en opvolging en de lange beheerstermijnen blijven immers regelmatig aanleiding geven tot klachten. Ondanks de groei van de digitale technologie heeft de verzekeringswereld een menselijke omkadering nodig.

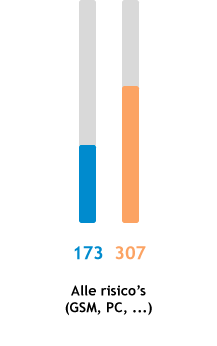

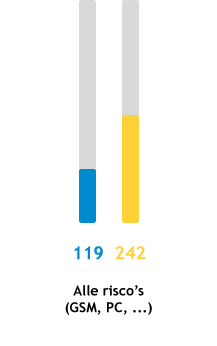

In 2019 stelt de Ombudsman een uitgesproken stijging van 77% vast in de aanvragen in de alle risico’s GSM verzekeringen, wat in schril contrast staat met de sterke daling die in 2018 werd genoteerd.

Het grootste probleem ligt in de opzeg van het verzekeringscontract door de consument.

Meestal wordt de verzekering onderschreven bij de aankoop van de telefoon, soms gekoppeld aan een promotie, zoals een maand gratis verzekering. Helaas moet de consument die vervolgens zijn verzekeringscontract wil opzeggen, een lange weg afleggen vooraleer hij contact kan opnemen met de verzekeraar. Het is onbegrijpelijk en onaanvaardbaar dat veel contracten geen duidelijke informatie bevatten over de mogelijkheden en de formaliteiten om het contract op te zeggen. De Ombudsman heeft de consument in de meeste gevallen kunnen doorverwijzen naar de juiste dienst.

De Ombudsman betreurt ook dat verschillende verzekeraars, die deze dekkingen aanbieden, moeilijk bereikbaar zijn bij een schadegeval en veel te lange beheerstermijnen hebben. Het feit dat schadegevallen vaak worden beheerd door maatschappijen gevestigd in het buitenland bevordert de toegankelijkheid niet.

Tot slot wil de Ombudsman de aandacht blijven vestigen op de contractuele beperkingen van deze verzekeringen. De weigering tot tussenkomst is één van de belangrijkste motieven in de vragen bij de Ombudsman. Daarbij vormen de schadevergoedingen in natura een grote bron van ontevredenheid. De consument moet bijzonder waakzaam zijn bij de afsluiting van een alle risico’s GSM-verzekering en moet zich goed informeren over de identiteit van de verzekeringsonderneming, de aangeboden dekkingen en de respectievelijke beperkingen ervan.

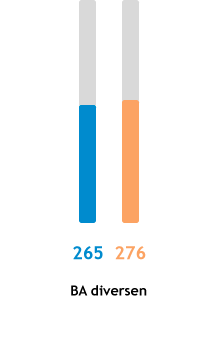

vragen tot tussenkomst,

een stijging van 5 %

Verdeling productie/schade

Uitsplitsing per verzekeringstak

Totaal 2018 = 5.765

Totaal 2019 = 6.038

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn :

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 6.038

Op 1 februari 2020 had de Ombudsman 2.912 dossiers verder onderzocht en afgesloten. In 59% van deze dossiers ontving de consument een oplossing. In 1.332 gevallen (22%) heeft de Ombudsman de aanvrager doorverwezen naar de interne klachtendiensten van de verzekeraars.

91% van alle vragen om inlichtingen heeft betrekking op de verzekeringsondernemingen.

Een run-off mag geen impact hebben op de dienstverlening aan de consument

Een groot deel van de vragen tot tussenkomst handelt over de termijnen. Dit fenomeen is nog opvallender bij een verzekeringsonderneming in run-off.

In de huidige economische context moeten sommige verzekeraars vrij drastische beslissingen nemen om hun rentabiliteit te garanderen, zoals de stopzetting van één of meerdere verzekeringsproducten of zelfs het niet langer aanbieden van nieuwe contracten.

Dit leidt tot een stijging van de vragen tot tussenkomst bij de Ombudsman. Vragen over abnormaal lange antwoordtermijnen en onvoldoende communicatie komen in deze situatie meer aan bod.

Dit is vaak te wijten aan een personeelstekort voor het beheer van het product dat in run-off gaat. De betrokken verzekeraars willen geen personeel meer aanwerven of slagen er moeilijk in om werknemers, die de onderneming verlaten, te vervangen. In sommige gevallen doen ze een beroep op een extern schaderegelingsbureau.

De uitvoering van de run-off mag niet ten koste gaan van de dienstverlening waarop de consument recht heeft en waarvoor hij premie betaalt. De verzekeraar, die het beheer delegeert aan een schaderegelingsbureau, moet de kwaliteit van de aangeboden dienstverlening dus blijven opvolgen.

Een dienstverlening van matige kwaliteit in een bepaalde verzekeringstak, zelfs als deze op het punt staat te verdwijnen bij een verzekeraar, heeft immers een impact op de reputatie van de onderneming in haar geheel.

De Ombudsman raadt de verzekeraar, zelfs in geval van een run-off, dus aan om steeds duidelijk en transparant te blijven communiceren naar de consument toe.

De opzeg: wanneer het verzekeringscontract een gedwongen huwelijk wordt

De opzeg van het verzekeringscontract blijft een belangrijke factor van ontevredenheid (12%). De laatste jaren gaan de meeste vragen over de opzeg door de consument. In 2019 is dat zelfs bijna één op tien aanvragen bij de Ombudsman.

In het verleden wees de Ombudsman al op het zware formalisme voor een opzeg. De digitalisering zou dit kunnen vergemakkelijken voor de consument. Om de rechten en plichten die voortvloeien uit een verzekeringscontract te vrijwaren, blijven echter bepaalde formaliteiten noodzakelijk. Een opzeg via een eenvoudige app kan bijvoorbeeld niet voldoende juridische zekerheid bieden.

Naast de formaliteiten klaagt de consument ook over de termijnen waarin een opzeg mogelijk is. De Ombudsman heeft een aantal dossiers onderzocht waarin de opzegtermijn van drie maanden vóór de jaarlijkse vervaldag lichtjes werd overschreden. In die omstandigheden passen verschillende verzekeringsondernemingen de wet strikt toe en verlengen ze het contract met een jaar.

De wetgeving werd in 2019 wel aangepast. In de toekomst kan een kortere termijn worden bepaald waarbinnen de verzekeringnemer zich kan verzetten tegen een stilzwijgende verlenging van zijn polis. Het is nog afwachten of deze mogelijkheid concreet verder zal worden uitgewerkt in een koninklijk besluit.

vragen tot tussenkomst,

daling van 6 %

9% van de vragen tot tussenkomst handelt over de verzekeringstussenpersonen.

Verdeling productie/schade

Daling in de aanvragen over het beheer van een schadegeval

Uitsplitsing per verzekeringstak

Totaal 2018 = 678

Totaal 2019 = 635

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn:

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 635

Op 1 februari 2019 had de Ombudsman 423 dossiers verder onderzocht en afgesloten. In 66% van deze dossiers ontving de consument een oplossing. De Ombudsman heeft de consument in slechts 9% van de gevallen (55 dossiers) doorverwezen naar de eerste lijn aangezien de tussenpersonen doorgaans nog niet over een structuur beschikken die een onpartijdig klachtenbeheer mogelijk maakt.

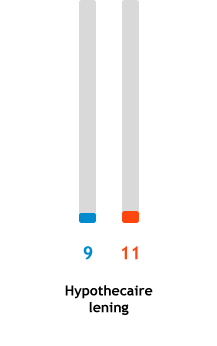

Het lot van de schuldsaldoverzekering bij vervroegde terugbetaling van de lening

2019 was een turbulent jaar voor de vastgoedmarkt. De relatief lage rentevoeten van de hypothecaire leningen en de aangekondigde afschaffing van de “woonbonus” in Vlaanderen hebben potentiële kopers gestimuleerd om nog snel een woning aan te kopen voor het einde van 2019. De Ombudsman noteerde dan ook een sterke stijging van de vragen over de schuldsaldoverzekering ten aanzien van de verzekeringstussenpersonen (+63%).

Deze brengen hun klanten niet altijd op de hoogte dat ze hun schuldsaldoverzekering in principe kunnen opzeggen of laten aanpassen in geval van herfinanciering van de lening, vervroegde terugbetaling of aankoop van een nieuwe eigendom.

Aangezien het hypothecaire krediet en de schuldsaldoverzekering twee verschillende contracten zijn, leidt de stopzetting van het ene over het algemeen niet automatisch tot het einde van het andere.

De verzekeringspremies worden overigens vaak ingehouden via domiciliëring. De consument is er zich dan niet noodzakelijk van bewust dat zijn verzekering doorloopt. A posteriori terugbetaling verkrijgen van de premies die sinds de afloop van het krediet betaald werden, wordt in principe niet aanvaard. Er bleef immers een overlijdensdekking lopen.

Voor zover de tussenpersoon kennis heeft van het terugbetalen van de lening, houdt zijn adviesplicht in dat hij de consument voldoende informeert over de mogelijkheden die hij heeft met zijn schuldsaldoverzekering.

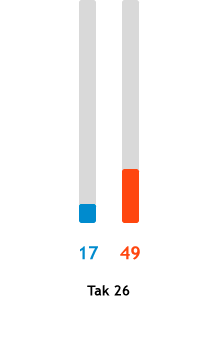

In tak 26 een stijging van de vragen met betrekking tot de huurwaarborgen

In 2019 werd de Ombudsman opnieuw vaker gecontacteerd over de levensverzekeringscontracten in tak 26, voornamelijk bij de vereffening van huurwaarborgen, onderschreven bij een bepaalde verzekeringstussenpersoon.

De consument klaagt over de bereikbaarheid van de diensten bij de tussenpersonen die gespecialiseerd zijn in deze producten. In de meeste gevallen heeft de Ombudsman de consument doorverwezen naar de juiste contactpersoon bij de tussenpersoon zelf.

De verder onderzochte dossiers hebben eerder betrekking op de vereffeningstermijnen. Deze kunnen zeer lang zijn terwijl de klant snel, vaak op het moment van een verhuis, terugbetaling wil krijgen van de ingelegde huurwaarborg.

Andere vragen hebben betrekking op het bedrag dat effectief aan de consument wordt terugbetaald. Hierbij komt het voor dat dit bedrag niet overeenstemt met zijn verwachtingen omdat hij niet op de hoogte was van bijvoorbeeld de beheerskosten.

De tussenpersoon kan ook zelf de klantenrelatie stopzetten

De tussenpersoon staat vaak rechtstreeks in contact met de consument en is ook zijn eerste aanspreekpunt. Doorheen de analyse van de dossiers stelt te Ombudsman vast dat meer en meer makelaars hun professionele relatie met een klant willen beëindigen. Sommige tussenpersonen werpen op dat de verzekerde misplaatst gedrag vertoont. Hierbij klaagt hij dikwijls beledigingen, verbale of zelfs fysieke agressie evenals lastertaal op sociale media aan.

Hoewel er niets is bepaald over de formaliteiten rond de beëindiging van de professionele relatie door de makelaar, raadt de Ombudsman aan om de consument schriftelijk en uiteraard op een hoffelijke manier van deze stopzetting op de hoogte te brengen.

Datassur is een economisch samenwerkingsverband dat onder meer gegevensbanken beheert. Datassur registreert de gegevens die de verzekeringsondernemingen bezorgen ingevolge de opzeg van een contract op basis van objectieve criteria zoals de niet-betaling van de premie, de schadelast en de bewezen fraude.

vragen tot tussenkomst

Uitsplitsing per verzekeringstak

Motieven van de vragen tot tussenkomst

Registratie als gevolg van een opzeg wegens niet-betaling van de premie vormt nog steeds de meerderheid van de vragen tot tussenkomst (64%).

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 53

Aangezien de Ombudsman enkel tussenkomt als beroepsinstantie voor klachten tegenover Datassur, heeft hij de aanvrager in 62% van de gevallen in eerste instantie terug doorverwezen naar Datassur.

Op 1 februari 2020 had de Ombudsman 17 dossiers verder onderzocht en afgesloten. In 76% van deze dossiers ontving de consument een oplossing.

Een verschil in behandeling van de registraties wegens niet-betaling van de premie

Uit analyse van de ontvangen vragen tot tussenkomst over de registratie wegens niet betaling van de premie blijkt dat verzekeringsondernemingen niet op dezelfde manier te werk gaan.

Aangezien de registratie in het RSR-bestand voor een kandidaat-verzekerde problemen oplevert om een verzekering te vinden, pleit de Ombudsman ervoor dat de registratie zou worden geschrapt zodra de verzekerde de verschuldigde premie heeft betaald. In 2003 luidde de aanbeveling van Datassur dat de betrokken verzekeraar zijn beslissing neemt op basis van de goede wil en de goede trouw van de verzekerde. In 2007 bepaalde Datassur dat de betaling van de onbetaalde premie wees op goede trouw.

Uit de ingediende dossiers van 2019 blijkt dat sommige verzekeringsondernemingen strenger zijn dan andere en deze richtlijn niet meer opvolgen. Dit werd vastgesteld voor zowel de registratie in het RSR-bestand als voor het schrappen van de registratie na betaling.

Een groot deel van de verzekeraars is van mening dat het bestand een waardevol hulpmiddel is om de consument te overtuigen om zijn schuld te vereffenen. Na betaling gaan ze systematisch over tot verwijdering van de registratie.

Andere verzekeringsondernemingen zien in de RSR-registratie een correcte sanctie voor de slecht betalende consument en weigeren om de registratie te schrappen, zelfs na betaling. De Ombudsman is van mening dat de onderneming in dat geval een krachtig argument verliest om de consument te overtuigen om zijn schuld te vereffenen.

De Ombudsman moedigt de verzekeringsondernemingen en Datassur aan om een eenvormige aanpak aan te houden zodat de consument geen verschil in behandeling ondervindt naargelang zijn verzekeraar. Een betaling binnen een redelijke termijn na de registratie zou in alle gevallen moeten leiden tot de schrapping van de registratie in het RSR-bestand.

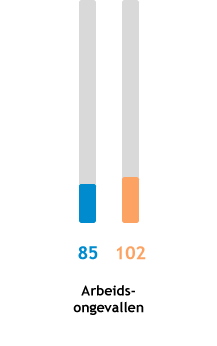

vragen tot tussenkomst,

een significante daling van 9 %

Uitsplitsing autoverzekering

Totaal 2018 = 1.285

Totaal 2019 = 1.171

Verdeling productie/schade

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn:

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 1.171

In 62% van de onderzochte dossiers ontving de consument een oplossing.

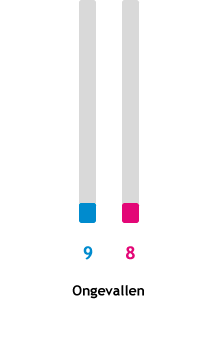

De lange beheerstermijnen voor schadegevallen

Het aantal vragen tot tussenkomst over de beheerstermijnen van schadegevallen stijgt in 2019 met 46%.

Deze situatie is het gevolg van verschillende factoren. De meeste geschillen ontstaan door een gebrek aan communicatie van de verzekeringsondernemingen. De consument klaagt dat hij geen antwoord krijgt op zijn vragen. Hij wordt niet op de hoogte gehouden van de ondernomen stappen of de moeilijkheden die zijn verzekeraar ondervindt.

De aansprakelijkheidsdiscussies bij een ongeval zorgen eveneens voor vertraging in het beheer. Hierbij ontbreekt soms een goede interactie tussen de burgerlijke aansprakelijkheidsverzekeraar en de rechtsbijstandsverzekeraar.

Daarnaast vertragen soms ook de verzekerden zelf de dossierafhandeling. Het is niet altijd evident om de versies van de beide partijen te verkrijgen. Sommige bestuurders doen hun aangifte te laat of zelfs helemaal niet. De verzekeringsondernemingen moeten soms een inspecteur aanstellen om de versie van een partij te bekomen.

Tot slot zijn er soms ook externe oorzaken die de regelingstermijnen drastisch verlengen, zoals het bekomen van het strafdossier of het wachten op dekkingsbevestiging van een buitenlandse verzekeraar.

Onbegrip bij de consument over de leiding van het geschil

In de BA autoverzekering noteert de Ombudsman een sterke toename van de vragen over het gebrek aan rechtvaardiging van de verzekeraar in het beheer van schadegevallen.

Hierbij komt regelmatig aan bod dat de consument te weinig op de hoogte blijkt te zijn van het feit dat zijn BA-verzekeraar de leiding van het geschil heeft. Wettelijk gezien kan de verzekeraar de vordering van de tegenpartij betwisten, net zoals hij haar kan vergoeden indien hij van mening is dat hij over voldoende elementen beschikt over de aansprakelijkheid van zijn verzekerde. Jammer genoeg verwittigt de verzekeraar zijn verzekerde niet altijd over deze vergoeding.

Bij de analyse van de dossiers stelt de Ombudsman vast dat de consument zich pas van de tussenkomst bewust wordt op het moment dat hij zijn bonus malus ziet verhogen. Hij begrijpt niet dat zijn verzekeraar de tegenpartij heeft vergoed zonder zijn akkoord en merkt op dat zijn verzekeraar geen rekening heeft gehouden met zijn argumenten.

Dit zou kunnen worden vermeden door enerzijds de beslissing tot vergoeding van de tegenpartij duidelijk mee te delen aan de verzekerde en anderzijds door het wettelijk kader toe te lichten aan de consument.

De aangegeven waarde in omnium

In 2019 bleef het aantal vragen tot tussenkomst over de omniumverzekering vrij stabiel. Net als voor de dekking BA gaat de ontevredenheid vooral over de schadegevallen, en meer in het bijzonder over het bedrag van de vergoeding.

De waarde van het voertuig die bij het onderschrijven van het verzekeringscontract moet worden aangegeven, is hierbij doorslaggevend. De consument raakt de weg kwijt in de verschillende waarden van zijn voertuig: de cataloguswaarde, de factuurwaarde, de kortingen en de opties. Dat gebrek aan kennis van de te verzekeren waarde kan helaas leiden tot onderverzekering. In die dossiers moet de Ombudsman aan de verzekerde de principes uitleggen die in zijn contract zijn opgenomen.

Opnieuw is betere informatie over de waarde, die bij de onderschrijving van het contract moet worden meegedeeld, aangewezen. Verzekeringsondernemingen of -tussenpersonen zouden duidelijkere en meer gerichte vragen moeten stellen over de waarde van het voertuig, bijvoorbeeld door documenten op te vragen zoals de aankoopfactuur indien het te verzekeren voertuig nieuw is.

vragen tot tussenkomst,

een stijging van 6%

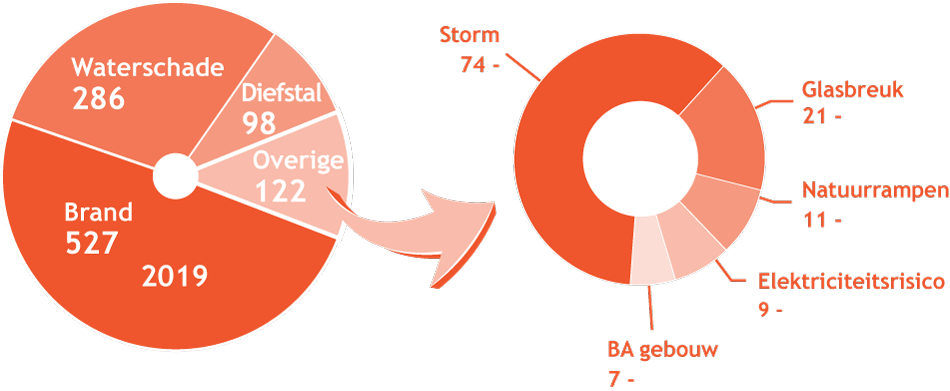

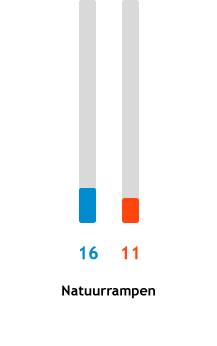

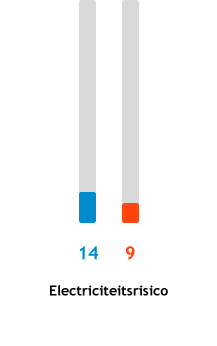

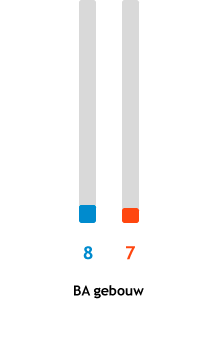

Uitsplitsing brandverzekering

Totaal 2018 = 973

Totaal 2019 = 1.033

Verdeling productie/schade

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn:

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 1.033

In 56% van de onderzochte dossiers ontving de consument een oplossing.

Wanneer geen enkele verzekeraar u wil ...

In 2019 heeft de Ombudsman duidelijk meer vragen ontvangen over de opzeg door de verzekeringsonderneming en de aanvaardingspolitiek. De consument zit soms in een moeilijke situatie na een opzeg of een weigering van verzekering, vooral wat de verplichte verzekeringen betreft. Er bestaat immers geen tariferingsbureau voor de burgerlijke aansprakelijkheidsverzekering voor brand zoals dat bijvoorbeeld het geval is voor de burgerlijke aansprakelijkheidsverzekering auto.

De verzekering van de aansprakelijkheid van de huurder is zowel in Wallonië als in Vlaanderen verplicht geworden. Huurders die er niet zouden in slagen een verzekering af te sluiten, al dan niet als gevolg van de opzeg van een eerder verzekeringscontract, zullen terecht komen in een delicate situatie. Deze problematiek zal verder moeten worden opgevolgd in het volgende jaar.

Bepaalde publiek toegankelijke ruimtes zoals kleine dancings of wellnesscentra zijn wettelijk verplicht om hun aansprakelijkheid bij brand te dekken. Verzekeringsondernemingen kunnen van hun kant weigeren om bepaalde risico’s, die niet stroken met hun acceptatiepolitiek, te verzekeren. Een situatie van niet-verzekering kan echter leiden tot een sluiting van deze etablissementen.

Een verplichte verzekering zou bijgevolg altijd gepaard moeten gaan met een vangnet voor wie aan de verplichting onderworpen is.

De klimaatopwarming heeft gevolgen voor de brandverzekering

Hoewel er in 2019 minder vragen tot tussenkomst waren met betrekking tot de dekking natuurrampen, hebben ze vaak betrekking op dezelfde problematiek, namelijk schade als gevolg van samentrekking van grond en kleiaarde. België kende in 2019 een grote droogte. Hierdoor kromp de kleigrond onder bepaalde gebouwen, waardoor erin scheuren zijn ontstaan. Verzekerden vinden dat hun verzekeringsonderneming moet tegemoetkomen in het kader van de dekking natuurrampen die ook aardverschuivingen en grondverzakkingen omvat.

Hoewel er in 2019 minder vragen tot tussenkomst waren met betrekking tot de dekking natuurrampen, hebben ze vaak betrekking op dezelfde problematiek, namelijk schade als gevolg van samentrekking van grond en kleiaarde. België kende in 2019 een grote droogte. Hierdoor kromp de kleigrond onder bepaalde gebouwen, waardoor erin scheuren zijn ontstaan. Verzekerden vinden dat hun verzekeringsonderneming moet tegemoetkomen in het kader van de dekking natuurrampen die ook aardverschuivingen en grondverzakkingen omvat.

Verzekeraars opperen dat er geen plotse beweging van een belangrijke massa van de bodemlaag is, maar een inkrimping van de grond door de droogte. Ze roepen in dat het niet de wil van de wetgever was om dit fenomeen te dekken via de waarborg natuurrampen.

De wettelijke term “beweging van een belangrijke massa van de bodemlaag” zou moeten worden toegelicht. Anders ontstaan er verwachtingen bij de verzekerden, waaraan de verzekeraars doorgaans niet kunnen tegemoetkomen. Tot op heden is de interpretatie van de verzekeraars doorslaggevend, zowel in de rechtspraak als in de rechtsleer. Het is mogelijk dat deze houding in de toekomst zal moeten worden herzien, vermits droogteperiodes steeds vaker zullen voorkomen.

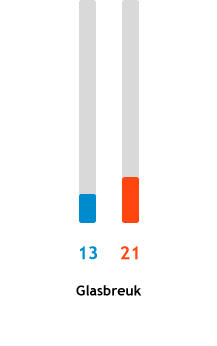

Expertises, termijnen en expertisetermijnen

De Ombudsman stelt tot zijn tevredenheid vast dat er in 2019 minder klachten over expertises werden ingediend en dit zowel over het gedrag van de expert als over het gebrek aan motivering van zijn conclusies. De alarmbel die in 2018 werd geluid, heeft blijkbaar effect gehad.

Net als in de andere verzekeringstakken is de consument nog steeds ontevreden over de te lange beheers- en betalingstermijnen (+11% in 2019). Wat de expertises betreft, ontving de Ombudsman ook in 2019 nog aanvragen over de termijnen en het gebrek aan communicatie.

De Ombudsman wijst erop dat de termijnen meestal verlengd worden wanneer er verschillende partijen betrokken zijn bij het schadegeval, en er dus verschillende verzekeraars zijn. De verzekeraar van het beschadigde goed wacht vaak op het resultaat van de tegensprekelijke expertise. Deze handelt vervolgens dikwijls over de aansprakelijkheden die met de verzekeraar van de tegenpartij wordt georganiseerd. De verzekeringsonderneming vergeet dit echter vaak uit te leggen aan zijn verzekerde die, terecht, een betaling verwacht zodra er een gedekte oorzaak en vastgestelde schade is.

Bovendien heeft de sanctie van de verdubbeling van de interesten bij het niet naleven van de wettelijke termijnen niet het gewenste afschrikkingseffect of wordt ze te weinig toegepast.

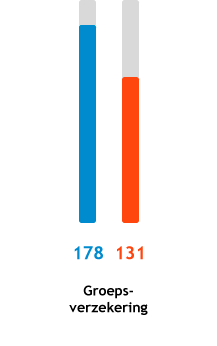

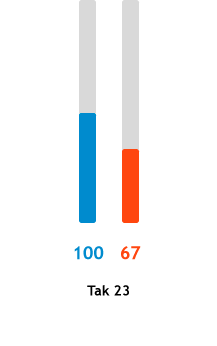

vragen tot tussenkomst,

een daling van 11 %

Uitsplitsing levensverzekering

Totaal 2018 = 1.130

Totaal 2019 = 1.001

Verdeling productie/schade

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn:

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 1.001

In 64% van de onderzochte dossiers ontving de consument een oplossing.

Opnieuw meer aanvragen over de schuldsaldoverzekering

In tegenstelling tot de levensverzekeringstak in het algemeen, boekt de schuldsaldoverzekering in 2019 een stijging van het aantal vragen tot tussenkomst bij de Ombudsman (+33%). Dit is vermoedelijk het gevolg van de conjunctuur van de huidige vastgoedmarkt.

Bij deze aanvragen komen voornamelijk drie onderwerpen aan bod:

De kostenstructuur die onder meer het commissieloon van de verzekeringstussenpersoon en de kosten van de verzekeraar herneemt, wordt niet altijd goed begrepen door de consument. Hierbij leidt de afkoop van de verzekeringscontracten, die werden gefinancierd door een eenmalige premie, soms tot ontevredenheid. De consument is vaak ontgoocheld over het bedrag van de premie, dat hem wordt terugbetaald wanneer hij zijn hypothecaire lening vervroegd afbetaalt. In sommige dossiers die aan de Ombudsman worden voorgelegd, bedragen de kosten en commissies meer dan 40% van de premie. Over het algemeen betalen de verzekeringsondernemingen en -tussenpersonen het deel van de kosten en commissies, die betrekking hebben op de periode tussen de afkoop en de aanvankelijke einddatum van het contract, niet terug. De Ombudsman bekijkt deze dossiers elk afzonderlijk en vraagt in voorkomend geval een tegemoetkoming voor een deel van deze kosten.

De weigering tot tussenkomst en de betalingstermijnen na een overlijden vormen in 2019 nog steeds een terugkerende bron van ontevredenheid. De weigering vloeit meestal voor uit de medische antecedenten, die de verzekeringsnemer bij de onderschrijving van het contract niet had verklaard. De begunstigden kunnen moeilijk begrijpen dat de verzekeraar geen uitkering verricht wanneer er geen oorzakelijk verband is tussen de niet meegedeelde informatie en de oorzaak van het overlijden. Dit oorzakelijk verband moet immers niet worden aangetoond. Bij een opzettelijke verkeerde verklaring van het risico kan de verzekeraar de nietigheid van het contract inroepen.

In 2019 ontving de Ombudsman ook een zestigtal aanvragen over de toekenning van een bijpremie wegens een medische aandoening. Dit aantal is stabiel ten opzichte van de vorige jaren. Een kwart van de aanvragen werd doorverwezen naar het Opvolgingsbureau voor de tarifering schuldsaldoverzekering.

Pensioensparen: fiscale maatregelen niet altijd toepasbaar

Sinds het aanslagjaar 2019 heeft de consument de keuze tussen twee systemen van fiscale aftrekbaarheid van de verzekeringspremies pensioensparen. Naast het bestaande systeem, waarin het mogelijk is om een premie van € 960 ten belope van 30% af te trekken, heeft de wetgever een systeem ingevoerd voor de aftrek van een premie van € 1.230 a rato van 25% (bedragen geldig voor het aanslagjaar 2019). Verschillende consumenten hebben zich tot de Ombudsman gewend, omdat hun verzekeraar weigerde om het nieuwe plafond toe te passen.

Bepaalde bestaande producten voldoen niet aan de voorwaarden om het hogere plafond toe te passen, onder meer omdat ze geen unisex-tarifering voor mannen en vrouwen voorzien. Bovendien bepaalt het nieuwe systeem dat de consument zijn keuze jaarlijks bevestigt, wat inhoudt dat hij elk jaar de vrijheid heeft om te kiezen voor het ene of het andere plafond. Deze methode is niet compatibel met de oude polissen die voorzien in vaste premies.

Een aanpassing van de fiscale wetgeving zou het eventueel mogelijk maken om het succes te vergroten. Momenteel staat de wet slechts toe om één enkel contract af te trekken. De mogelijkheid invoeren om verschillende contracten af te trekken en tegelijk de wettelijk bepaalde plafonds te behouden, zou bijvoorbeeld een grotere flexibiliteit bieden aan de consument en zo pensioensparen verder aanmoedigen.

vragen tot tussenkomst,

een lichte stijging van 2 %

Uitsplitsing gezondheidszorgenverzekering

Totaal 2018 = 980

Totaal 2019 = 995

Verdeling productie/schade

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn:

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 995

In 60% van de onderzochte dossiers ontving de consument een oplossing.

De administratieve last bij een zware ziekte

Naast de klassieke dekking van de hospitalisatiekosten, kan een verzekeringscontract ook de waarborg “zware ziekten” bevatten. Deze dekt de ambulante kosten voor de behandeling van een zware ziekte.

Regelmatig ontvangt de Ombudsman vragen over de zware administratieve procedure die de verzekeraar oplegt alvorens over te gaan tot de terugbetaling van de medische kosten.

Hoewel de aanvraag tot terugbetaling van bepaalde kosten moet worden gemotiveerd, lijkt dit voor sommige kosten toch te vergaand.

Zo ontving de Ombudsman klachten over het feit dat bepaalde verzekeringsondernemingen medische verslagen opvragen om het persoonlijk aandeel voor een tandartsbezoek terug te betalen alvorens men een kankerbehandeling aanvat. Dergelijk tandartsonderzoek blijkt echter een noodzakelijke standaardprocedure te zijn voorafgaandelijk aan chemotherapie. In dezelfde zin stelde de Ombudsman ook vast dat er een motivatie wordt gevraagd voor verzorgingsproducten tegen brandwonden bij een radiotherapiebehandeling.

Doordat het oorzakelijke verband tussen deze kosten en de zware ziekte hoogstwaarschijnlijk is, lijkt het te vergaand om de zware administratieve last op te leggen aan consumenten die zich al in een moeilijke, en vaak dramatische, situatie bevinden.

Daarnaast ontving de Ombudsman vragen over de herhaaldelijke onjuiste berekening van de terugbetaling van bepaalde medische kosten, zoals kinesitherapie, die voortvloeide uit fouten van de geautomatiseerde ICT-programma’s gebaseerd op RIZIV-codes.

De Ombudsman pleit voor een minder strenge aanpak in het onderzoek van de medische kosten bij zware ziekten en moedigt de sector aan om enkel bij ongebruikelijke uitgaven een bijkomend bewijs te vragen. Het is immers hierbij van belang om in de moeilijke context van een ernstige ziekte een dienstverlening van onberispelijke kwaliteit te garanderen.

Preventieve tussenkomst in geval van genetische screening

Verschillende verzekerden worden geconfronteerd met de (gedeeltelijke) weigering van tussenkomst door hun verzekeraar in het kader van een preventieve operatie.

Verzekeringscontracten voorzien in een tussenkomst zodra het risico zich voordoet, met andere woorden zodra de ziekte optreedt. Een louter preventieve interventie is dus in principe niet gedekt.

De Ombudsman stelt tot zijn tevredenheid vast dat veel verzekeraars aanvaarden om bepaalde preventieve ingrepen toch ten laste te nemen om zo toekomstige hogere uitgaven te vermijden. Dit is in het bijzonder het geval voor een preventieve borstamputatie na een positieve genetische test op borstkanker. Het bedrag van tussenkomst varieert echter tussen verzekeraars. Sommigen dekken de volledige kosten. Anderen aanvaarden de kosten voor de borstamputatie, maar niet deze voor de reconstructie.

De genetische screening van zware ziekten die nog niet zijn aangegeven, dwingt de verzekeringssector om zich aan te passen. Hierbij mag echter ook niet uit het oog verloren worden dat er geen genetische informatie mag worden opgevraagd bij het onderschrijven van het contract. Er is echter ook waakzaamheid geboden om situaties te vermijden waarin de preventieve operatie al gepland zou zijn vóór de onderschrijving van het contract.

Het is dan ook wenselijk dat de sector werkt aan een homogene oplossing voor deze problematiek.

Dekking pre- en post-operatie: eerder een vraag van medische realiteit in plaats van termijnen

Net als de vorige jaren klagen de consumenten over de weigering tot tussenkomst van bepaalde medische kosten voor of na hun hospitalisatie.

De meeste contracten voorzien in een terugbetaling van deze kosten tijdens vaste periodes van doorgaans 30 dagen vóór de hospitalisatie en 90 dagen erna.

Uit de dossiers die aan de Ombudsman zijn voorgelegd, blijkt dat deze termijnen niet altijd stroken met de realiteit van de medische behandelingen en nodige consultaties, noch met de drukke planning van de chirurgen. Sommige kosten worden uitgesloten, terwijl ze slechts enkele dagen buiten de verzekerde periode liggen.

De Ombudsman kende een stijging van deze aanvragen. Deze zijn meestal juridisch niet gegrond omdat de contractuele voorwaarden correct worden toegepast. Reeds in het verleden kaartte de Ombudsman dit probleem aan. Jammer genoeg werd er geen algemene oplossing uitgewerkt. De billijkheid vraagt echter dat er ook rekening wordt gehouden met de medische realiteit in plaats van het louter toepassen van de termijnen.

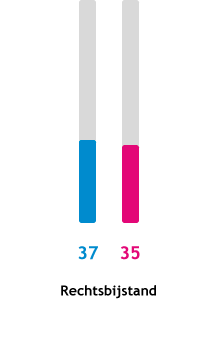

vragen tot tussenkomst,

een stijging van 4 %

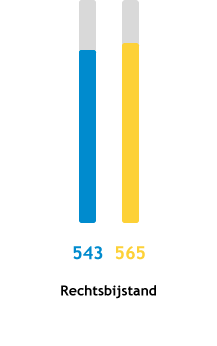

Uitsplitsing rechtsbijstandsverzekering

Totaal 2018 = 580

Totaal 2019 = 601

Verdeling productie/schade

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn:

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 601

In 56% van de onderzochte dossiers ontving de consument een oplossing.

De fiscale aftrekbaarheid van de rechtsbijstandsverzekering

Regelmatig stelt de consument zich vragen over de weigering tot tussenkomst van de rechtsbijstandsverzekeraar. Dit is in het bijzonder het geval voor de rechtsbijstandsverzekering met uitgebreide dekkingen.

In 2019 werd de mogelijkheid ingevoerd om de premies van bepaalde rechtsbijstandsverzekeringen fiscaal af te trekken. Deze wet heeft enerzijds tot doel de consument beter te beschermen via een uitgebreidere verzekering en anderzijds deze verzekering toegankelijker te maken via een belastingvermindering.

De Ombudsman ontving echter verschillende vragen van consumenten die verbaasd waren dat de premie van deze fiscaal aftrekbare verzekering gevoelig duurder is dan de uitgebreide verzekering die ze al hadden. In sommige gevallen stemde de fiscale winst zelfs overeen met het premieverschil tussen het lopende contract en het nieuwe voorgestelde product. De consumenten verloren echter uit het oog dat het fiscaal aftrekbare contract vaak ruimere dekkingen bevat zoals geschillen bij echtscheiding of bouwgeschillen. Deze materies zijn bij de meeste contracten veelal uitgesloten. Dergelijke uitbreidingen gaan logischerwijs gepaard met een premieverhoging. Het spreekt hierbij voor zich dat deze verhoging in verhouding moet blijven.

Door de consument te wijzen op deze uitgebreidere producten zal hij een dekking kunnen onderschrijven die beter aansluit bij zijn behoeften.

Actualisering van de waarborg “strafrechtelijke verdediging”?

Op basis van de dossiers die hij 2019 ontving, vraagt de Ombudsman zich af of de omvang van de strafrechtelijke verdediging wel nog aansluit bij de huidige realiteit. De verzekerde wenst dat zijn rechtsbijstandsverzekeraar de kosten en erelonen van zijn advocaat ten laste neemt in de verschillende fasen van de strafrechtelijke verdediging.

Hieromtrent ontving de Ombudsman verschillende vragen over de vertegenwoordiging van de verzekerde door een advocaat in het kader van de Salduz-wet. Deze wet bepaalt dat mensen die worden verhoord in het kader van een strafrechtelijk onderzoek voorafgaand advies kunnen krijgen van een advocaat en door hem kunnen worden bijgestaan bij de eerste zitting. Een groot aantal verzekeringscontracten sluit elke tussenkomst uit zolang de verzekerde niet wordt gedagvaard voor een vonnisgerecht.

Deze problematiek wordt ook vastgesteld bij de procedures voor de onderzoeksgerechten. Verzekeringscontracten dekken doorgaans geen erelonen van advocaten voor de raadkamer of de kamer van inbeschuldigingstelling.

Tot slot ontvangt de Ombudsman vragen over geschillen over de verdedigingskosten in het kader van strafrechtelijke bemiddeling. De huidige samenleving maakt immers steeds vaker gebruik van alternatieve manieren om conflicten op te lossen.

De aanwezigheid van een advocaat in deze verschillende stadia bewijst zijn nut. Het is in het belang van alle partijen, ook van de verzekeringsonderneming, dat een gerechtelijke procedure kan worden vermeden.

Momenteel dekken de rechtsbijstandsverzekeringsproducten deze situaties gewoonlijk niet of vermelden ze het niet duidelijk, wat tot discussies kan leiden. Sommige verzekeraars bieden hiervoor ondertussen al dekking in de vernieuwde fiscaal aftrekbare contracten.

De gemengde commissie rechtsbijstand

In 2019 zijn de vragen tot tussenkomst over de aanstelling van een advocaat gestegen.

De verzekeringssector en de vertegenwoordigers van de advocaten hebben in het verleden een protocolakkoord uitgewerkt. Dit voorziet in de oprichting van een gemengde commissie rechtsbijstand. Deze commissie heeft als taak de geschillen over de aanstelling van een advocaat of zijn kosten en erelonen te onderzoeken.

Deze commissie is paritair samengesteld en geeft binnen een redelijke termijn een gemotiveerd advies. Door een geschil voor te leggen aan de commissie kan worden voorkomen dat het een buitenproportionele omvang aanneemt en de relatie tussen de consument, zijn advocaat en zijn verzekeraar ernstig verstoort

De Ombudsman stelt regelmatig voor om betwistingen voor te leggen aan deze commissie. Hij moet helaas vaststellen dat sommige verzekeringsondernemingen en advocaten nog te terughoudend zijn om er een beroep op te doen. De consument kan zich overigens niet rechtstreeks tot de commissie wenden.

De Ombudsman moedigt de verzekeringssector en de balies dan ook aan om hun leden te herinneren aan het nut van deze commissie.

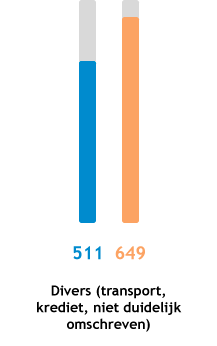

vragen tot tussenkomst,

een stijging van 15 %

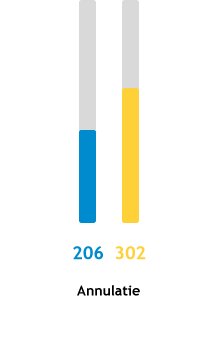

Totaal 2018 = 466

Totaal 2019 = 535

Motieven van de vragen tot tussenkomst

De belangrijkste ingeroepen motieven zijn:

Resultaat van de vragen tot tussenkomst

Totaal 2019 = 535

In 61% van de onderzochte dossiers, ontving de consument een oplossing.

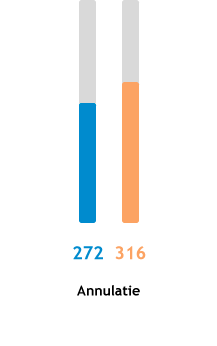

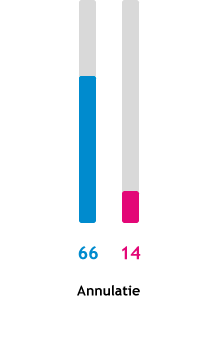

Annulatie, een kwestie van timing

Vragen over de weigering tot tussenkomst en het bedrag van de vergoeding zijn in 2019 bijna verdubbeld.

De Ombudsman stelt vast dat het ogenblik van de annulatie doorslaggevend is in de gevallen van weigering of beperking van de tussenkomst die hem worden voorgelegd.

Heeft de consument de annulatie van zijn reis tijdig aangevraagd? Vanaf wanneer moest hij weten dat hij niet meer op reis kon vertrekken?

Om de verschuldigde vergoeding te berekenen, moet er worden nagegaan wanneer de annulatie had moeten plaatsvinden. Een laattijdige annulatie leidt de facto niet tot een weigering van tussenkomst. De verzekeraar kan zijn tussenkomst echter wel beperken.

Wanneer de verzekeraar van mening is dat de consument te lang heeft gewacht om de geplande reis te annuleren, berekent hij de schadevergoeding op basis van de datum waarop de verzekerde kennis had van zijn onmogelijkheid om te vertrekken en zijn reis had moeten annuleren.

Bovendien komt een annulatiedekking enkel tussen bij annulatie vóór de reis. Zodra de reis wordt aangevat, kan deze waarborg niet meer worden ingeroepen. De Ombudsman moet de consument herhaaldelijk aan dit principe herinneren.

Opgelet met stilzwijgende verlenging van uw verzekeringscontract

In 2019 hebben tal van consumenten een invorderingsbrief gekregen voor de betaling van premies van een annulatie- of bijstandsverzekeringscontract waarvoor ze al jaren geen briefwisseling of vervaldagbericht meer hadden gekregen. Verschillende onder hen hebben zich tot de Ombudsman gericht. Dit verklaart gedeeltelijk de stijging van de vragen in deze takken in 2019.

De betrokken consumenten dachten eigenlijk dat ze niet meer verzekerd waren. De meesten onder hen wilden slechts één reis verzekeren en wisten niet dat de afgesloten verzekering een jaarlijks contract was dat jaar na jaar stilzwijgend zou worden verlengd. Het reisagentschap had haar klanten niet altijd op de werkelijke looptijd van het contract en de opzegmodaliteiten gewezen. De huidige wetgeving bepaalt dat ook reisagenten rekening moeten houden met de behoeften en verwachtingen van de klant wanneer ze een verzekering verkopen. De vraag rijst of de consument voortaan voldoende beschermd is tegen zulke praktijken.

In veel gevallen werd het verzekeringscontract afgesloten bij een onderneming die intussen werd overgenomen. Hierdoor werd de procedure voor inning van de premies geactiveerd en ontvingen de consumenten plots een vraag tot premiebetaling voor meerdere afgelopen jaren.

De Ombudsman betreurt dat de verzekeringsonderneming niet eerder een aangetekende herinnering heeft gestuurd of het contract niet vlugger heeft opgezegd wegens niet-betaling van de premie. De consument, die geen vervaldagbericht heeft gekregen, miste hierbij een kans om zijn contract vroeger op te zeggen.

In deze dossiers onderzoekt de Ombudsman onder meer of de verzekeraars de wettelijk opgelegde formaliteiten rond de clausule van stilzwijgende verlenging correct hebben nageleefd. Daarnaast kijkt hij ook na of ze beschikken over ondertekende contractstukken, alsook of de vervaldagberichten wel degelijk verstuurd zijn en of de verjaringstermijnen niet zijn overschreden.

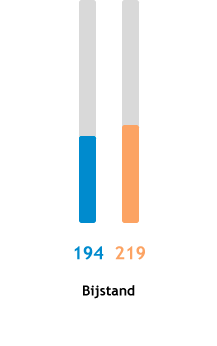

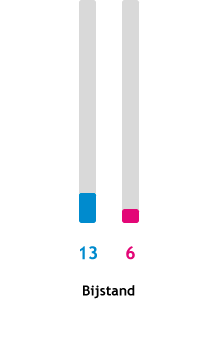

Bijstand: de verwachtingen van de consument getoetst aan de realiteit

De Ombudsman stelt een stijging van 13% vast in de bijstandsverzekering. De consument klaagt vooral over de weigering tot tussenkomst en de beheers- en antwoordtermijnen.

Een tussenkomst in bijstand gebeurt doorgaans op een voor de consument gevoelig moment, wanneer hij zich in een oncomfortabele situatie bevindt.

De Ombudsman wijst op een groot verschil tussen de polisvoorwaarden en de verwachtingen van de consument bij schade. Deze lijkt vaak niet op de hoogte te zijn van de opties die hij heeft bij een schadegeval, zoals de keuze tussen repatriëring, herstelling ter plaatse of voortzetting van de reis. De algemene voorwaarden zijn overigens heel verschillend tussen de verzekeringsondernemingen onderling.

Door het grote aantal partners waarmee ze samenwerken, kunnen de verzekeraars niet altijd een optimale kwaliteit van de dienstverlening garanderen. De Ombudsman krijgt dan ook vragen over het gedrag van sommige pechverhelpers of andere dienstverleners. Het is aangewezen dat verzekeringsondernemingen dergelijke dossiers verder opvolgt, aangezien ze het best geplaatst zijn om de dienstverleners te kiezen aan wie ze de concrete bijstand ter plaatse toevertrouwen.

Hoewel deze dossiers vaak emotioneel geladen zijn, kan de Ombudsman vaak niets anders doen dan het contract en de beperkingen ervan uitleggen aan de consument.

Uit de analyse van alle ingediende dossiers kan de Ombudsman lessen trekken, die een inspiratiebron zijn om aanbevelingen te formuleren naar de sector of de overheid toe. Deze aanbevelingen vallen onder zijn preventierol.

De ervaring leert dat de aanbevelingen van de Ombudsman wisselend worden opgevolgd, afhankelijk van hun aard en draagwijdte. Soms onderneemt de sector zelf actie onder de vorm van een gedragscode. Andere aanbevelingen daarentegen vereisen een tussenkomst van de wetgever.

Opvolging van de aanbevelingen

In zijn jaarverslag van 2018 wees de ombudsman op een aantal knelpunten in de sector. Met tevredenheid stelt hij vast dat er een aantal oplossingen werden uitgewerkt.

De expertises

De Ombudsman raadde aan om een gedragscode op te stellen voor expertises zodat de consument beter op de hoogte is van het verloop van de expertise en de conclusies van de expert.

Assuralia zette een eerste stap met de publicatie van een informatiefiche over de expertise op de website voor de consument abcverzekeringen.be. De Ombudsman wijst hiernaast ook op de individuele en lofwaardige initiatieven van bepaalde verzekeringsondernemingen.

Ontdekking van waterschade na de aankoop van een gebouw

In 2018 wees de Ombudsman op problemen die zich kunnen stellen wanneer kort na de aankoop van een gebouw waterschade wordt vastgesteld, dewelke is ontstaan vóór de aankoop. Hierbij werd ook aangekaart dat sommige verzekeraars zich verschuilen achter de vrijwaringsclausule van de notariële akte, die geen verhaal toelaat op de vorige eigenaar in geval van verborgen gebreken.

De minister van Economische Zaken heeft aan de Commissie voor Verzekeringen gevraagd om zich over deze problematiek te buigen. Deze Commissie sprak zich uit in een advies. Ze bevestigt dat de verzekeraar van de verkoper zich niet kan beroepen op een clausule die aanwezig is in een akte waarbij hij geen partij was.

Het begrip hoofdbestuurder

Het begrip hoofdbestuurder en een aantal afgeleide begrippen worden binnen de sector divers ingevuld. De minister van Economische Zaken verzocht de Commissie voor Verzekeringen om ook hierover een standpunt in te nemen.

De Commissie heeft voorgesteld dat de verzekeraars concrete en duidelijke vragen stellen aan de verzekeringnemer om het risico te kunnen beoordelen. De sector onderzoekt momenteel in welke mate deze praktijk kan worden ingevoerd. Het overleg is nog niet voltooid.

Datassur: De opzeg op de vervaldag kan niet leiden tot registratie

In zijn jaarverslag van 2018 herhaalde de Ombudsman het principe dat een opzeg op de vervaldag niet kan leiden tot een registratie in het RSR-bestand. Datassur heeft in 2019 al zijn leden aan dit principe herinnerd.

Aanbeveling van de Ombudsman

Verzekeringsondernemingen ontwikkelen hun digitale tools steeds verder. Ze gaan ervan uit dat hierdoor de uitwisseling van informatie, zowel bij de onderschrijving van een verzekeringscontract als bij de opvolging van een schadegeval, zal verbeteren.

Het lijkt er echter op dat de digitalisering de communicatie met de consument er niet gemakkelijker op heeft gemaakt. De informatie die wordt aangeboden, beantwoordt niet voldoende aan zijn verwachtingen. Ze is te geautomatiseerd of te ingewikkeld, de verzekerde weet niet tot wie hij zich moet wenden, het menselijke aspect verdwijnt ... Dit zorgt voor meer en meer verwarring en onbegrip bij de consument.

Bij het ontwikkelen en uitvoeren van de verschillende digitaliseringsprojecten moeten de verzekeringsondernemingen zich in de plaats van hun verzekerden stellen, hun verwachtingen beter begrijpen en zelf transparanter communiceren.

Stel de juiste vragen

Digitale communicatie kan efficiënt zijn als de consument geen grondige voorafgaande kennis van verzekeringen nodig heeft. Bij de onderschrijving van een verzekeringscontract moet gebruik worden gemaakt van precieze en begrijpelijke vragenlijsten. Op die manier kunnen de behoeften van de consument en het te verzekeren risico correct worden geëvalueerd.

Verstrek begrijpelijke informatie

Bij digitale communicatie is het van fundamenteel belang dat de consument onmiddellijk zicht heeft op de belangrijkste punten van zijn polis.

Dit houdt ook in dat de uitsluitingen en beperkingen van de polissen zichtbaar moeten worden weergegeven. Vaak is dit reeds het geval bij de onderschrijving van het contract. Bij een wijziging van het contract of een schadegeval daarentegen, worden contractuele beperkingen minder duidelijk gecommuniceerd.

Blijf bereikbaar

De mogelijkheid tot menselijk contact moet blijven bestaan, niet alleen voor mensen die moeilijkheden ondervinden in het gebruik van digitale tools, maar voor alle consumenten. De contactpersonen zouden steeds eenvoudig bereikbaar moeten zijn.

De digitalisering verlicht trouwens ook de administratieve werklast van de verzekeringstussenpersonen zodat er meer ruimte vrijkomt om de klantenrelatie optimaal te houden.

Menselijk contact blijft hierbij het beste middel om een klacht te voorkomen!

De Ombudsdienst van de Verzekeringen is een vereniging zonder winstoogmerk, waarvan de statuten werden gepubliceerd op 9 oktober 2006.

Zoals voorzien in artikel 11 van de statuten van de VZW, wordt het budget voor de werkingskosten van de Ombudsdienst jaarlijks goedgekeurd door de Algemene Vergadering. De Raad van Bestuur bepaalt het bedrag en de verdeling van de bijdragen tussen de leden.

Het algemeen budget voor 2020 bedraagt 1.732.847 euro, dat is onderverdeeld in twee categorieën:

De jaarrekeningen worden jaarlijks goedgekeurd door de bedrijfsrevisor en worden, zoals voorzien door de wetgeving, bij de Nationale Bank van België neergelegd onder het ondernemingsnummer 0884.072.054

De wetgeving omtrent de buitengerechtelijke regeling van consumentengeschillen legt strikte behandelingstermijnen voor een klacht op. Op deze basis moet het advies worden geformuleerd binnen de 90 dagen. Bij een complex dossier kan deze termijn eenmalig worden verlengd met een gelijke duurtijd. De totale behandelingstermijn mag dus maximum 180 dagen bedragen.

Van de 6.726 ontvangen dossiers, had de Ombudsman er op 1 februari 2020 6.482 afgesloten. In 2019, was de gemiddelde doorlooptijd voor de behandeling van een dossier, dat verder werd onderzocht, 56 dagen. Deze termijn bedroeg 55 dagen voor dossiers tegenover verzekeringsondernemingen, 66 dagen voor dossiers tegenover verzekeringstussenpersonen en 60 dagen voor dossiers tegenover Datassur.

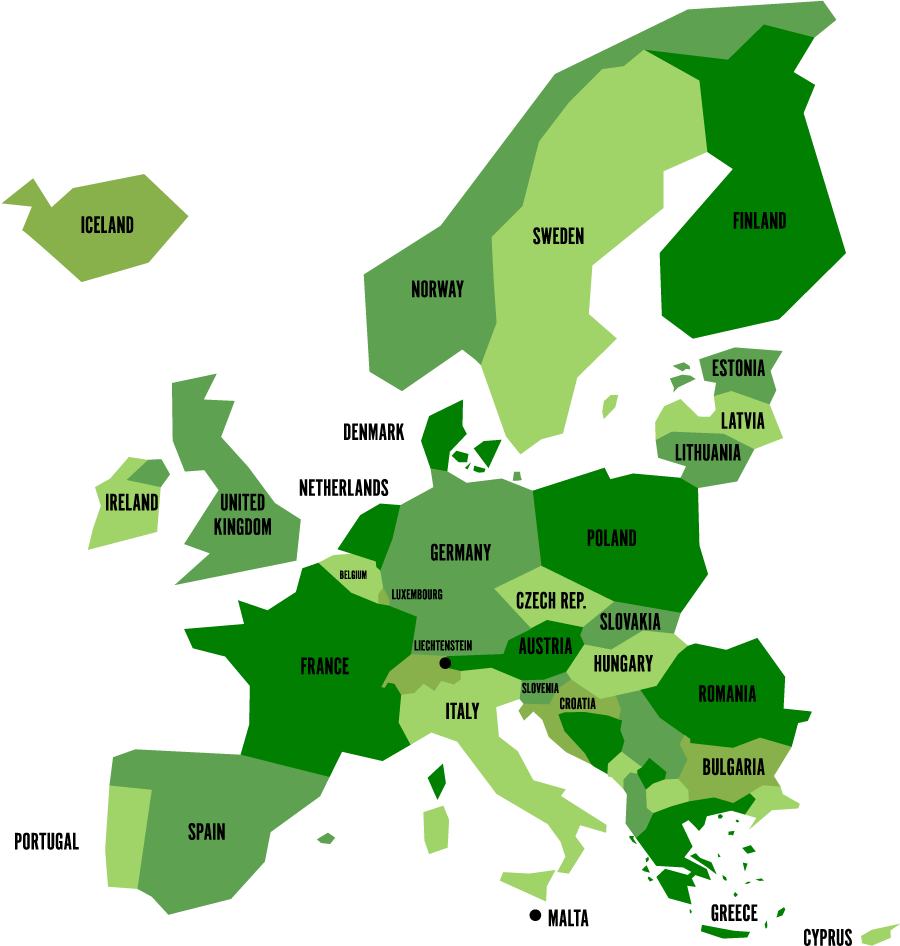

De Ombudsdienst van de Verzekeringen maakt deel uit van nationale en internationale netwerken van alternatieve geschillenregeling.

In België

In Europa

Assuralia : Beroepsvereniging van de verzekeringsondernemingen.

BA autoverzekering: Verzekering die de burgerlijke aansprakelijkheid dekt van de bestuurder van een voertuig.

Commissie voor Verzekeringen: Adviescommissie die door de wet van 9 juli 1975 betreffende de controle der verzekeringsondernemingen is ingesteld, met opdracht overleg te plegen omtrent alle vragen die haar door de bevoegde Minister of door de FSMA worden voorgelegd. De Commissie kan bovendien op eigen initiatief adviezen geven over alle problemen betreffende de verzekeringsverrichtingen.

Tak 26: Vezekering met kapitalisatieverrichtingen

RSR-bestand: Risques Spéciaux/Speciale Risico’s-bestand, beheerd door Datassur.

1. In 2019 een stijging van 4% van het aantal aanvragen tegenover 2018

De Ombudsman ontving 6.726 aanvragen tot tussenkomst in 2019. De verzekeringstakken auto, brand, leven en gezondheidszorgen registreren het grootste aandeel van deze vragen. Niet elke aanvraag is echter een klacht. Zo contacteerde de consument in 2019 steeds vaker de Ombudsman voor een onpartijdig advies over een algemene verzekeringsvraag (+ 18%). De Ombudsman kon hem de nodige inlichtingen geven en zo voorkomen dat deze vragen klachten werden.

2. De Ombudsman bereikte in 60% van de onderzochte vragen een oplossing

Dit cijfer is licht gestegen ten opzichte van de vorige jaren en is te verklaren door de talrijke vragen over vertragingen in het schadebeheer, die snel konden worden opgelost.

3. De toegankelijkheid van de verzekeraar wordt meer en meer in vraag gesteld

De gebrekkige communicatie, het uitblijven van reactie op vragen en de lange beheerstermijnen bij de verzekeraar blijven de belangrijkste oorzaken van ontevredenheid bij de consument. Samen vertegenwoordigen zij 30% van de aanvragen.

4. Strikte termijnen onder vuur in de gezondheidszorgenverzekering

De terugbetaling van de kosten voor en na de hospitalisatie is beperkt tot een strikte termijn van bijvoorbeeld 30 dagen voor en 90 dagen na de hospitalisatie. Door een volgeboekte agenda van de zorgverleners vallen de medische kosten in verband met de hospitalisatie echter meer en meer buiten deze periode. Moet er hier geen rekening worden gehouden met de medische realiteit? De Corona-crisis zorgde bij de meeste verzekeraars al voor een versoepeling van deze termijnen.

5. De klimaatopwarming heeft gevolgen voor de brandverzekering

De droogte van de laatste zomers veroorzaakte een inkrimping van de grond en scheuren in sommige gebouwen. Deze schade wordt momenteel niet aanzien als verzekerd onder de waarborg natuurrampen, die is opgenomen in de brandverzekering. Blijft dit standpunt wel houdbaar nu er verwacht wordt dat er zich meer en meer droogteproblemen zullen voordoen?

Meer en meer conflicten worden opgelost via alternatieve manieren van geschillenregling, zoals via een strafrechtelijke bemiddeling. Momenteel zijn de verdedigingskosten voor deze bemiddeling meestal slechts beperkt verzekerd in de rechtsbijstandsverzekering.

7. Opnieuw meer aanvragen over de schuldsaldoverzekering

De aangekondigde afschaffing van de woonbonus leidde tot een grotere toeloop op de immobiliënmarkt en onrechtstreeks op de aanvragen voor de schuldsaldoverzekering. De Ombudsman ontving dan ook heel wat vragen rond onder meer de mogelijkheden tot vervanging ervan, de premiezettingen en de omvang van het ontvangen bedrag als deze werd afgekocht.

8. Annulatie, een kwestie van timing

Het ogenblik van de annulatie van de reis is doorslaggevend om de tussenkomst te berekenen van de verzekeraar in de annulatiekosten. Zodra de consument op de hoogte is dat hij niet kan vertrekken, moet de reis worden geannuleerd. Gebeurt dit later, dan kan de verzekeraar zijn tussenkomst beperken.

9. Opnieuw een stijging in de GSM verzekering

Er is in 2019 opnieuw een uitgesproken stijging van het aantal vragen met betrekking tot GSM verzekeringen (+ 77%). Het is voor de consument dikwijls onduidelijk hoe hij zijn contract moet opzeggen en tot wie hij zich hiervoor moet richten. Bij een schadegeval hebben vele vragen betrekking op de weigering tot tussenkomst. Hier stelt de Ombudsman vast dat de contractuele beperkingen onvoldoende gekend zijn door de consument.

10. Aanbeveling: Hou het digitale menselijk!

Verzekeraars ontwikkelen hun digitale tools steeds verder, wat soms voor verwarring kan zorgen bij de consument. Digitale communicatie is soms te geautomatiseerd, te ingewikkeld of onvolledig en houdt niet altijd voldoende rekening met de verlangens en behoeften van de consument.

De Ombudsman beveelt daarom aan de sector het volgende aan: